みなさん、こんにちは。

最近の米国株相場は軟調というか、下落傾向にあって、センチメントもよくないですね。

それもそのはず、今年2022年は利上げの年であり、

・今年何回利上げするのか、

・いつするのかなどがニュースのニュースが多いですね。

利上げは株価には基本的に悪影響で、最近著名な複数のインフルエンサーが言われているのは、

「利益が出ていない株は厳しい」ということです。

そこで今回は検証記事(初です!)ということで、気になる銘柄のPERを調べてみました。

PERとはPrice Earnings Ratio の略で、日本語に直すと「株価収益率」になります。株価が利益ベースで高いか安いかの判断に使われる指標で、以下の式で求められます。

PER=株価/一株当たりの利益(EPS)

で同じ株価でも利益がしっかり出ている会社はPERが小さくなる傾向があります。

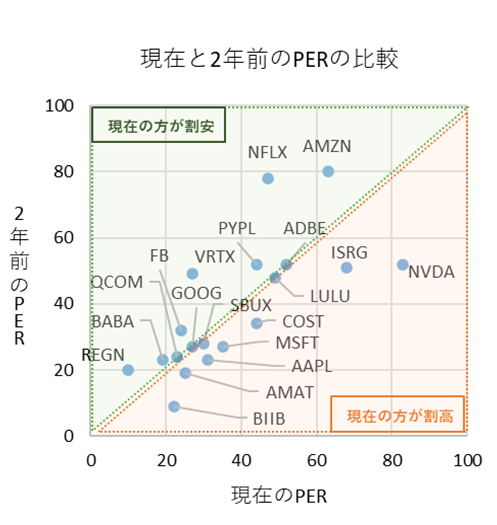

今回の検証では、現在(22/1/13)のPERと2年前(19/12~20/1)のPERの比較をしてみました。

業種によってPERの基準が異なるので、同じ銘柄について過去のPERと比較するということですね。

過去のPERを2年前に設定したのは、ちょうどコロナウイルスが蔓延する前の期間になっていて、

大規模な金融緩和が開始される前なので、暴落がこれから来た際の目安になると考えました。

PERはmacrotrendsというサイトから引用しました。過去のPERも見やすくまとまっているサイトです。

銘柄はNASDAQ100の中から有名どころをチョイスしてます。

一部NASDAQ100以外も追記してます。

グラフ見てみますと2年前と比べてPERがあまり変わらない銘柄が多いでしょうか。

$GOOG, $AAPL, $FBなどのメガテック二年前に比べると以外にも2年前とバリュエーションがそこまで変わっていないですね。

割高なので気になるのは、$NVDAで80を超えています。

割安側では$AMZNでしょうか、80→63でいまでもハイバリュエーションといえると思いますが、逆に下がってきているところが気になるところです。

それではまた!

コメント